علت گرانی اخیر دلار چیست / ابعاد و زوایای پنهان

سازوکار تعیین نرخ ارز در اقتصادی همچون اقتصاد ایران، دارای ابعاد و زوایای پنهانی است که نگاهی جامع به تمام ابعاد آن میتواند علت رشد اخیر قیمت دلار را توضیح دهد.

سوالی که این روزها برای افکار عمومی، بوجود آمده که اتفاقا پاسخ به آن نیز کار راحتی نیست، علت رشد انفجاری نرخ ارز در بازار غیررسمی تا ۶۰ هزار تومان است.

سوالی بسیار مهم که علاوه بر شفافسازی فضای پیچیده و مبهم اقتصاد ایران، میتواند به جهتگیریهای سیاستگذار اقتصادی برای مدیریت و ثبات بخشی به ارز کمک شایانی کند.

در این یادداشت قصد داریم در دو بخش و به دور از کلیگوییهای رایج که در هر محفل اقتصادی از آنها به عنوان عوامل رشد نرخ ارز یاد میشود، تا حدودی سازوکار پیچیده قیمتگذاری نرخ ارز ، آن هم در کشوری مانند ایران را شرح دهیم.

نقدینگی، عامل بنیادی رشد نرخ ارز

پاسخی بسیار غالب که همواره به عنوان اصلیترین پاسخ به سوال “چرا نرخ ارز رشد کرد؟” شنیده میشود، رشد نقدینگی در اقتصاد است. اگرچه به هیچ وجه در این یادداشت قصد نداریم تا این پاسخ را رد کنیم و با ورود به جزئیات اجزای تشکیل دهنده نقدینگی به آنالیز عوامل کنترلکننده آنها بپردازیم، اما قصد داریم تا عامل رشد نقدینگی را که نقل معروف رشد نرخ ارز در اکثر محافل اقتصادی است را حداقل در «این برهه» عاملی با تاثیرگذاری کم معرفی کرده و توجهات را حول ادعایی جدید مبنی بر “خطای تکنیکی” و ” تحولات جهانی” جلب کنیم تا پاسخی جدید به سوال معروف “چرا نرخ ارز رشد کرد” در این شرایط مطرح کنیم.

در ادبیات رایج اقتصادی یا به زبان سادهتر، آنچه که در کتابهای اقتصاد نوشته شده است، علتالعلل رشد نرخ ارز در هر کشوری را در بازه بلندمدت و میانمدت میتوان رشد نقدینگی دانست.

اگر ارز را به مثابه یک کالا در نظر بگیریم و حجم پول در گردش داخل اقتصاد را نیز ثابت بدانیم، طبیعتا با افزایش حجم پول باید بپذیریم که نرخ ارز در آن اقتصاد نیز با رشد مواجه خواهد شود.

بنابراین مشخص است که در بازده بلند مدت، رشد نقدینگی سبب رشد نرخ ارز خواهد بود، اما بررسی کارنامه تیم اقتصادی دولت سیزدهم در کنترل کردن روند صعودی رشد نقدینگی که از دولت قبل به میراث گذاشته بود تا حدودی قابل قبول است و طبق آمار رسمی منتشر شده (تا آذرماه)، سکانداران اقتصادی کشور توانستهاند تا حد قابل قبولی رشد نقدینگی را کنترل کنند.

لازم به ذکر است، اگرچه آمار رشد نقدینگی در ماههای اخیر در تصویر بالا وجود ندارد (که به ادعای برخی نسبت به ماههای گذشته خود با رشد مواجه بوده)، اما همین روند نزولی، نشان از صحت ادعای موفقیت دولت سیزدهم در کاهش روند رشد نقدینگی دارد.

از سویی دیگر با فرض رشد نقدینگی در همین اعداد، نهایتا میشود رشد ۳۰-۴۰ درصدی نرخ ارز را توجیه کرد، اما جهش ۱۰۰ درصدی نرخ ارز در روزها و ماههای اخیر یقینا دلایل نهفته دیگری دارد که قصد داریم در این یادداشت به طور اجمالی به آن ها بپردازیم.

بررسی تحولات سیاست های ارزی در ۶ ماه گذشته

برای رسیدن به پاسخ “چرا نرخ ارز رشد کرد” نیاز است تا به بررسی تحولات سیاستگذاری در حوزه ارز و همچنین تحولات جهانی بپردازیم در ۶ ماهه گذشته بپردازیم.

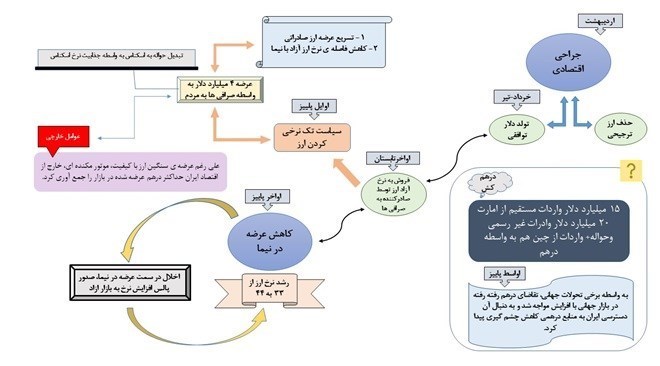

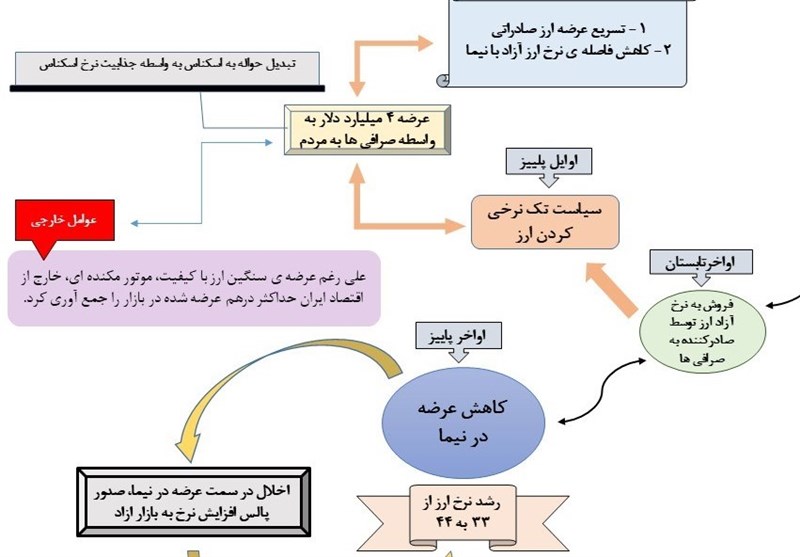

۱- از اواخر اردیبهشت ماه و اوایل خرداد بود که تیم اقتصادی دولت قصد داشت تا اصطلاحا جراحی اقتصادی را عملیاتی کند. طبیعتا رکن اصلی این جراحی حذف ارز ۴۲۰۰ تومانی که مولود دولت قبل بود، قرار گرفت. به دنبال حذف ارز ترجیحی، حدود یک ماهی نیازهای وارداتی کشور (که عمده آن را کالاهای اساسی و واسطهای تولید تشکیل می دادند) به نرخ نیما که در آن برهه حدود ۲۴-۲۵ هزار تومان بود، تامین میشدند.

۲- تقریبا در تیرماه بود که صالح آبادی، رئیس وقت بانک مرکزی با دورنمایی که تحت عنوان سیاست تکنرخی کردن ارز در سر داشت ( به توصیه بسیاری از کارشناسان) و همچنین برای چسباندن نرخ نیما به نرخ بازار آزاد، که در آن زمان فاصله ۴-۵ هزار تومانی داشتند، طبق ابلاغیهای به صادرکنندگان که تا قبل، ارز خود را در سامانه نیما عرضه میکردند اجازه داد تا ارز حاصل از صادرات خود را به صرافیها بفروشند، تا علاوه بر افزایش عرضه، پالس اطمینانی به بازار از جهت پر بودن ذخایر ارزی بانک مرکزی صادر کند.

۳- به همین منظور طبق شنیدهها حدود ۴ میلیارد دلار به واسطه صرافیها به بازار تزریق شد، که اتفاقا نه تنها موجب کاهش نرخ ارز در بازار آزاد نشد، بلکه بهانهای جدید برای شروع جهش نرخ ارز فراهم شد.

۴- به منظور جذابیت اسکناس و به دلیل نرخی بالاتری که نسبت به حواله داشت، طبیعی بود که صادرکننده سعی میکرد تا حواله ارزی خود را به اسکناس تبدیل کرده و به صرافیها بفروشد. در این شرایط سامانه نیما به واسطه کاهش عرضه ارز صادراتی، با کسری قابل توجهی مواجه شد و عملا اخلال در سمت عرضه پالس افزایش نرخ در بازار آزاد را صادر کرد.

سوالی که در اینجا مطرح میشود و شاید عدم پاسخگویی برای آن برای مخاطب ابهام ایجاد کند این است که چرا عرضه ارز در بازار آزاد کمکی به کاهش نرخ نکرد؟

در پاسخ به این سوال باید گفت عواملی خارج از اقتصاد ایران که به واسطه تحولات جهانی وقوع جنگ در شرق اروپا، همچون موتور مکندهای حداکثر درهم عرضه شده را (که دلار به طور مستقیم از آن تبعیت میکند) میبلعید و اجازه کاهش نرخ در بازار را نمیداد.

لازم به ذکر است، همانطور که به درستی بانک مرکزی با صدور بخشنامه های متعدد سعی در مدیریت سمت تقاضای درهم داشته است، این نکته محرز میشود که بخش مهمی از تجارت خارجی ایران وابسته به ارز درهم شده است. تثبیت قیمت این ارز در سنوات گذشته آن را به یک ارز قابل اتکا برای تجار کشورهای مختلف برای تبادلات سنگین ارزی از جمله در حوزه نفت و پتروشیمی تبدیل کرده است.

بانک مرکزی در تاریخ ۱۱ بهمن ثبت سفارش تمام اقلام وارداتی از چین به علاوه ۷ قلم کالای ارز بر از جمله موبایل و قطعات خودرو، با ارز درهم را ممنوع کرده که این موضوع نشان میدهد این ارز چه سهمی بالایی در تجارت خارجی ایران داشته است.